ユナイテッド航空のマイルを圧倒的な速度で貯めるなら、マイレージプラスJCBカード発行が断然おすすめ!

100円の決済で最大1.5マイルのマイルが貯まったり、マイルの有効期限が無期限になるなど、日々マイルを貯める上で嬉しい特典が盛り沢山のカードです!

こちらの記事では、マイレージプラスJCBカードの概要を解説するとともに、カードを発行するメリット・デメリット、審査基準などを徹底解説していきます!

世界中の空港ラウンジがタダで使い放題の

旅好きおすすめクレカ!

タップできるもくじ

マイレージプラスJCBカードの新規入会キャンペーン情報

MileagePlus JCBカードでは、2025年までの新規申し込み者限定で最大3,000マイル獲得可能な入会キャンペーンを実施中。

入会ボーナスマイルに加えて、指定利用期間内に一定のお支払いをするとボーナスマイルを獲得できます。

キャンペーンの詳細をカード毎に分類すると下記の通りです。

| 特典内容 | クラシックカード | 一般カード | ゴールドカード |

| 初年度年会費 | 1,375円(税込) | 5,500円(税込) | 16,500円(税込) |

| 入会ボーナスマイル | 1,200マイル | 2,500マイル | 3,000マイル |

ユナイテッド航空のマイルを爆速で稼ぎたい!という方は、入会キャンペーンも上手く活用してMileagePlus JCBカードの発行をおすすめします!

マイレージプラスJCBカードとは?

マイレージプラスJCBカードは、ユナイテッド航空とJCBが提携するクレジットカードです。

ユナイテッド航空やスターアライアンス加盟航空会社のフライト利用時にマイルが貯まりやすく、特典航空券への交換や各種特典に利用できます。

基本概要については次の項目で詳しく解説します。

マイレージプラスJCBカードの基本概要

| クラシックカード | 一般カード | ゴールドカード | |

| 年会費 | 1,375円(税込) | 5,500円(税込) | 21,450円(税込) |

| 家族カード | 440円(税込) | 1,100円(税込) | 5,500円(税込) |

| マイル還元率 | 0.5% | 1% | 1.5% |

| マイルの有効期限 | 無期限 | ||

| 空港ラウンジ | 利用不可 | ・日本国内線+ホノルルのカードラウンジ利用可能 ・ラウンジキーへのアクセス可能(32USD支払いが必要) |

|

| 継続ボーナスマイル※1 | 年間の決済額が100万円以上で1,000マイル付与 | 年間の決済額が200万円以上で1,200マイル付与 | 年間の決済額が300万円以上で1,500マイル付与 |

| 海外旅行保険 | 最高2,000万円(利用付帯) | 最高3,000万円(利用付帯) | (海外)最高1億円(※利用付帯) (国内)最高5000万円(利用付帯) |

| 申し込み対象者 | 18歳以上のご本人(高校生を除く)、または配偶者に安定収入のある方(学生可) | 20歳以上のご本人で安定収入のある方(学生不可) | |

※1:継続ボーナスマイルを獲得するためには年間の決済額に加えて、My Jチェックへの登録が必要。

なぜ、いまユナイテッド航空のマイルが注目されているのか?

マイレージプラスJCBカードの魅力について紹介する前に、なぜ2025年はユナイテッド航空のマイルが大注目されているのかご説明します。

それは、航空券の燃油サーチャージ代が過去最高規模で高騰していることが背景にあります。

2025年現在、世界的な原油高を背景に燃油サーチャージ代が過去最高を更新しています。

例えば、これまでANAマイルを利用して東京⇄ハワイ間の特典航空券を発券する場合、マイル以外にかかる費用として、燃油サーチャージ代や空港利用税などを含めて3万円程度で収まっていました。

しかし、2025年現在予約すると、なんと7万円以上の費用が発生します!!

これは1人あたりの手数料なので、4人家族でハワイに海外旅行へ行こうと思うと、燃油サーチャージを含む手数料だけで30万円以上の費用が発生するわけです。

せっかくANAカードやポイ活を行いANAマイルをコツコツ貯めても、燃油サーチャージ代が高すぎて旅行を諦めてしまうといったことも十分に考えられます。

ですが、ユナイテッド航空のマイルを使った特典航空券の発券の場合は、燃油サーチャージ代が一切発生しません。

ユナイテッド航空のマイルを使用した方が、手数料と空港使用税のみで済みます。

例えば、ある日の東京⇄ホノルル間の片道ビジネスクラスの特典航空券の費用はマイルに加えてたったの6,930円でした!

国際線の場合、ANAマイルに比べるとユナイテッド航空の方が必要マイル数が多くなるケースが多いのですが、マイレージプラスJCBカードを上手く活用すればマイルを圧倒的な速度で貯められるのでぜひ活用してみてくださいね!

マイレージプラスJCBカードのメリット

ここからはマイレージプラスJCBカードを発行することで得られる絶大なメリットについて解説していきます!

ユナイテッドマイルがザクザク貯まる

マイレージプラスJCBカードの最大のメリットはユナイテッドマイルの貯まりやすさ!

| クラシックカード | 一般カード | ゴールドカード |

| 200円(税込)につき1マイル | 100円(税込)につき1マイル | 100円(税込)につき1.5マイル |

クラシックカードは200円につき1マイルと還元率は良くないですが、一般カードは100円につき1マイル、ゴールドカードにいたっては、100円につき1.5マイルも貯まります!

日本国内だとユナイテッド航空のマイルをポイントサイト経由で貯めたり、飛行機の搭乗で貯める方法だと、なかなか貯まりにくいので、毎日の生活費や光熱費の決済でマイルがどんどん貯まるのは嬉しいですね◎

ユナイテッドマイルの有効期限が無期限

マイレージプラスJCBカードを所有していると、カード決済で貯まったマイルの有効期限が無期限になります。

自分のペースでマイルを貯められる点はかなり大きいといえます。

日系のエアライン関連のクレジットカードだと、マイルの有効期限を無期限にしているカードは非常に少ないです。

そのため、こつこつ貯めてきたマイルが失効されてしまうといった恐怖を感じる必要もありません!

ユナイテッド航空の航空券を購入した場合、マイルが2倍

ユナイテッド航空の航空券をマイレージプラスJCBカード経由で購入すると積算されるマイル数が2倍になります!

ただし、日本国内のユナイテッド航空公式サイト経由での予約が必要となります。

旅行会社などでユナイテッド航空の航空券やパッケージツアーなどを購入されたとしても、マイルは2倍にならないので注意してください。

日本からはニューヨーク、ロサンゼルス、シカゴ、グアム、ハワイなどアメリカの主要都市をほぼカバーしているため、アメリカ路線を利用する際は使い勝手の良い航空会社です。

年間の利用額に応じて、更新のタイミングでボーナスマイルを付与

| クラシックカード | 一般カード | ゴールドカード |

| 年間の決済額が100万円以上で1,000マイル付与 | 年間の決済額が200万円以上で1,200マイル付与 | 年間の決済額が300万円以上で1,500マイル付与 |

マイレージプラスJCBカードの年会費の更新タイミングで一定以上の金額を決済していると、ボーナスマイルが付与されます。

ボーナスマイルを獲得する条件として、年間の決済額に加えて、JCBのWeb明細サービスである「My Jチェック」への加入が必須となります。

My Jチェックとは、紙の明細書送付の郵送を停止する無料サービスのことです。

カード発行後に入会する「My JCB」へアクセスすれば、いつでも過去の支払い履歴を確認できるので、紙の明細は必要ありません。

カードが手元に到着次第、すぐにMy Jチェックへ申し込みしましょう。

最高1億円の海外旅行傷害保険が付帯されている

| クラシックカード | 一般カード | ゴールドカード |

| 最高2,000万円(利用付帯) | 最高3,000万円(利用付帯) | 最高1億円(※利用付帯) |

マイレージプラスJCBカードには全種類に海外旅行傷害保険が付帯されています。

とくにゴールドカードに関しては最高1億円(※利用付帯)の海外旅行傷害保険が付帯されており、プラチナカード級の保険の手厚さです。

海外旅行傷害保険を適用するには、飛行機やバスなどの公共交通機関や参加する募集型企画旅行の料金をカードで支払った場合、適用されます。

【ゴールドカード限定】ラウンジキーへアクセスできる

ゴールドカードはクラシックカード、一般カードでは利用できない空港ラウンジへアクセスできます。

空港ラウンジは日本国内にあるカードラウンジのことを指します。

空港カードラウンジについては、同伴者1名まで無料でアクセス可能。

また、ゴールドカードを所有していると世界に1,100箇所以上のVIPラウンジを利用できる「ラウンジキー」を1回につき32USDで利用できる権利も付いてきます。

ラウンジキーでアクセスできるラウンジは、日本国内線にあるソフトドリンクのみが提供されるラウンジではなく、軽食やアルコールの提供、シャワールームが利用できるようなワンランク上のラウンジです。

また、使用できるラウンジの中には、エールフランスやターキッシュエアウェイズなど航空会社のラウンジも利用できます。

通常、航空会社のラウンジはビジネスクラス・ファーストクラスの搭乗客、航空会社の上級会員などの入室に限られているため大変貴重です!!

ぜひ、渡航される国に航空会社のラウンジがあれば積極的に利用してみてください!

利用可能なラウンジの詳細についてはラウンジキー公式サイトをご確認ください。

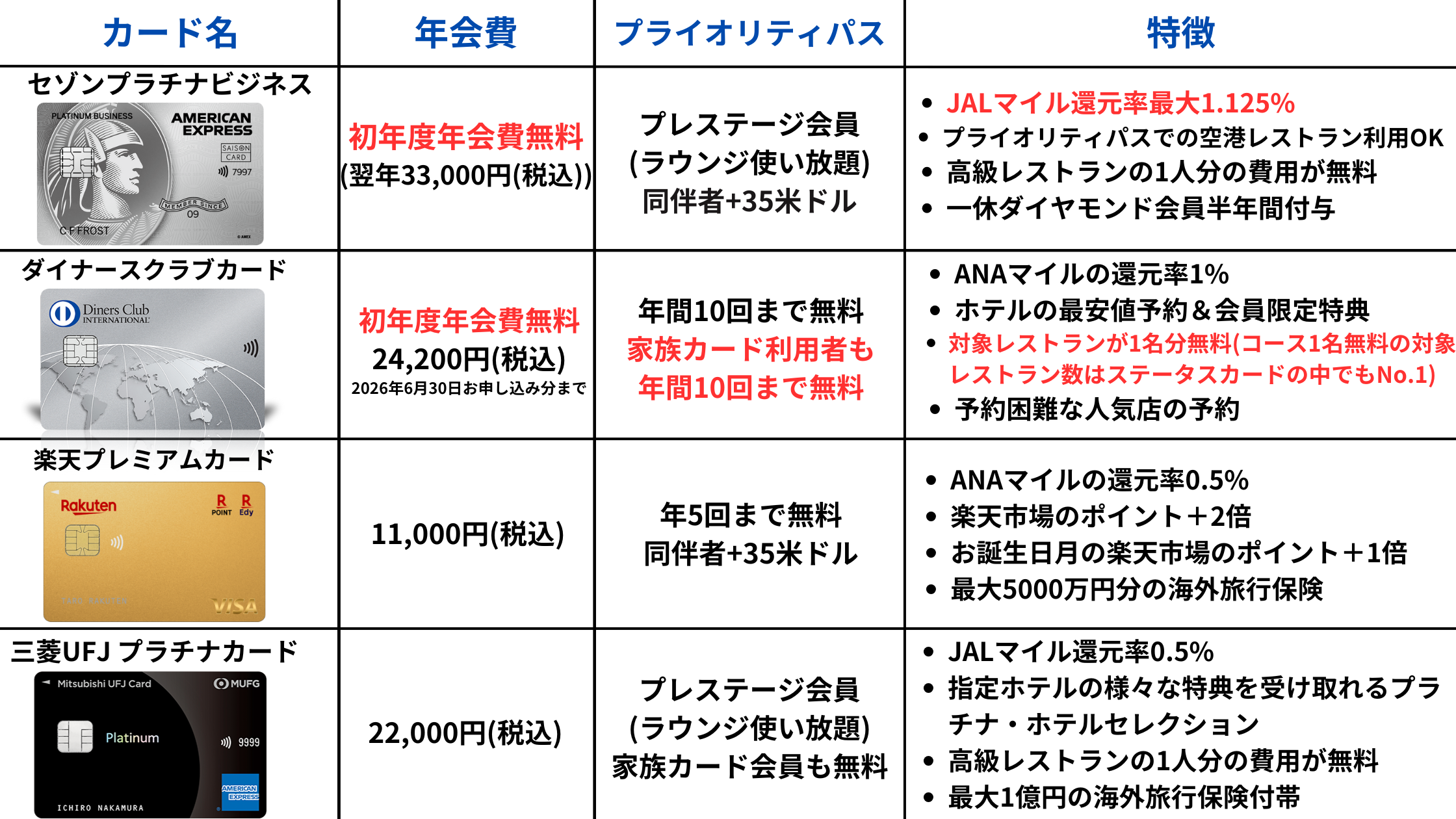

ちなみに。プライオリティパスを発行できるおすすめクレジットカード情報は

下記記事で詳しく解説しています!

関連記事>>プライオリティ・パス付き最安クレジットカードを徹底比較【2025年4月】

【ゴールドカード限定】ANAグループ空港内免税店で10%割引

ゴールドカードを所有していると、下記空港の免税店でお買い物を行う際に10%の割引が適用されます。

成田国際空港:ANA DUTY FREE SHOP

関西国際空港:ANA DUTY FREE SHOP

羽田空港:TIAT DUTY FREE SHOP SOUTH

免税店では高価なお酒やタバコなど税率の高いものが免税となるので、普段から利用される方は免税で少しでもお得に購入してください!

マイレージプラスJCBカードのデメリット

ここではマイレージプラスJCBカードのデメリットについて解説します。

年会費が発生する

世の中には「楽天カード」や「イオンカード」など無料で発行できるクレジットカードが多数存在します。

そのため、クレジットカードに年会費を支払うことに対して躊躇してしまうかもしれません。

ですが、マイレージプラスJCBカードのメリットの項目でご説明したように、魅力的なメリットが多数あります。

日々小さな買い物であっても、カードを利用していけば、気がついたときに膨大なマイル数となり、憧れの海外特典航空券発券といった目標を叶えられるはずです!

特典航空券を発券できれば、年会費も元はすぐに取れてしまいますよ。

海外で使用できないケースが考えられる

JCBは日本で誕生した国際クレジットカード会社です。

そのため、VISAやマスターカードなど世界最大級のクレジットカード会社と比較すると、旅行中にJCB非対応のお店に出くわすことは多々あります。

海外旅行に行く際は、マイレージプラスJCBカードとは別にVISAやマスターカードなど、世界中に普及している国際ブランドのクレジットカードも忘れずに所持することをおすすめします。

マイレージプラスJCBカードの審査基準

マイレージプラスJCBカードの審査基準はネット上の口コミを見る限り、比較的審査に通りやすいカードです。

クラシックカードと一般カードに関しては、大学生や専門学校でも申し込み可能なため、専業主婦の方であっても審査に通る可能性は十分に高いです。

ゴールドカードは20歳以上の年収が安定されている方とされているため、どこかの一般企業に正社員もしくは契約社員として日々仕事を行なっている必要があります。

学生、フリーター、専業主婦などの属性に含まれる方の申し込みは不可です。

審査に通るためには以下記載のポイントを必ず守るようにしてください。

・クレヒス(過去の支払い履歴)がクリーンであること。

・申し込みの個人情報を正確に入力すること。

・キャッシング枠を設けないこと(0円に設定する。)

・現在、他社のクレジットカードで借り入れしていない。

・カードの使用用途を事業費決済ではなく生活費決済に設定すること。

世界中の空港ラウンジ・レストランが無料で使い放題のクレジットカードとは!?

- 空港での待ち時間を、快適で贅沢な時間に変えたい....

- 旅のスタートを、特別なひとときにしたい....

- 美味しいご飯やアルコールを無料で楽しみたい....

世界約1,800箇所の空港ラウンジやレストランを無料で利用できるこのサービスは、旅好きにとって夢のような特典ですが、空港ラウンジ・レストランを無制限で利用できるプレステージ会員の場合、日本円で約70,000円の年会費を支払わなければなりません。

サラリーマン・フリーランスで70,000円もする年会費なんて支払えない....

大丈夫です。ご安心ください!

実は、1円も払わずにプライオリティパスを手に入れる方法があるのです。

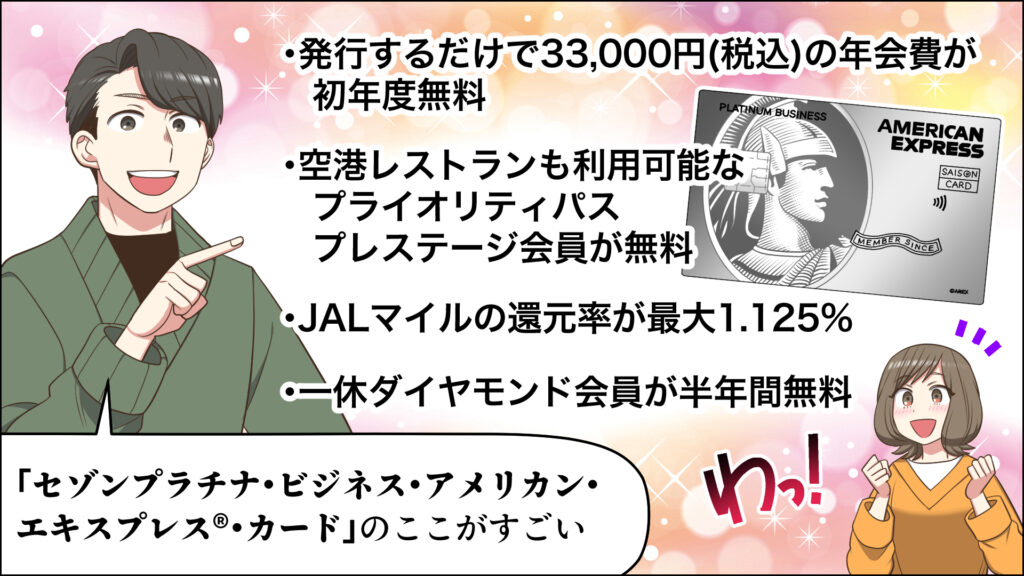

それは、初年度年会費無料(通常:33,000円(税込))のセゾンプラチナ・ビジネス・アメリカン・エキスプレス®カードを発行するだけです。

セゾンプラチナビジネスアメックスを発行すると、プライオリティパスを年間無制限で無料で利用できるプレステージ会員のプライオリティパスが無料付帯されます。

そのため、カード保有中は、空港ラウンジ・空港レストラン・リラクゼーション施設を無制限で利用OK!

「ビジネスカードって難しそう…」

「審査が厳しいのでは?」

そんな心配は無用!

セゾンプラチナビジネスアメックスカードはサラリーマンやフリーランスも申し込みOK。

私自身、年収300万円程度の中小企業勤務時代に審査を通過しました。

プラチナカードと聞くとハードルが高く感じますが、通過率は高い傾向にあるようです。

審査通過後はおよそ1週間程度で自宅にカードが郵送されます。

プライオリティパスを発行すると、下記のようなラウンジやレストランを無料で利用できるようになります。

そのため、カード保有中は、空港ラウンジ・空港レストラン・リラクゼーション施設を無制限で利用OK!

プライオリティパスを発行すると、下記のようなラウンジやレストランを無料で利用できるようになります。

羽田空港TIAT LOUNGE

成田空港 道頓堀くり田

仁川空港 スカイハブラウンジ

さらに、セゾンプラチナビジネスアメックスは、プライオリティパスだけでなく、下記のような魅力的な特典も付帯されています。

- 初年度年会費無料(通常:33,000円税込)

- 空港レストランやリラクゼーション施設の割引あり

- タブレットホテル会員権が無料(通常:年会費16,000円 税込)

- セゾンプレミアムセレクション by クラブ・コンシェルジュが無料(入会金330,000円、年会費275,000円 税込)

- セゾンプレミアムレストランby招待日和が無料(通常:33,000円 税込)

- 一休ダイヤモンド会員が半年間無料(約30万円相当)

- プライオリティパス(約70,000円)

- ABEMAプレミアム1ヶ月間無料(月1,080円 税込)

- 国内空港ラウンジ無料

- JALマイルの還元率が最大1.125%(SAISONマイルクラブへの入会(5,500円税込)が条件)

- 最高1億円の海外旅行保険付帯

- 国内ホテル・レストランの優待オントレ entreeが無料

- 24時間対応のコンシェルジュサービス

- 毎週木曜日TOHOシネマズの映画が大人1,200円で鑑賞可能

- 星野リゾートの最大40%優待割引率

- サイバー保険

- ゴルファー保険

- 手荷物/コート一時預かりサービス

→合計:1,047,080円相当

現在、セゾンプラチナビジネスアメックスは、10分に1枚のペースで申し込みが殺到している人気のクレジットカードです。

しかし、初年度年会費無料などセゾンプラチナビジネスアメックスの特典がいつ改悪されるか分かりません。

カードの特典が改悪される前に、セゾンプラチナビジネスアメックスを発行して、旅行を存分に楽しんでくださいね!

マイレージプラスJCBカードを発行してユナイテッドマイルをザクザク貯めよう!

燃油サーチャージ代が高騰し、特典航空券を利用しても気軽に海外旅行に行きづらい情勢ではありますが、ユナイテッド航空のマイルを活用すれば、そのような悩みも心配ありません。

ぜひマイレージプラスJCBカードを発行してユナイテッドマイルを貯めて、お得に海外旅行や国内旅行を楽しんでみてくださいね!